中小企業の信用力を補完する信用保証協会

信用保証協会活用による資金調達は事業計画書作成から!

日本の中小企業・小規模事業者(企業全体の99.7%)のうち、43.5%(約155.5万者)が利用している信用保証協会。

信用保証協会が保証をしている融資である「保証付融資」は資金調達の大きな柱となっています。

今回はそんな信用保証協会の概要と活用方法及びその際に重要な役割を果たす事業計画書について解説していきます。

目次

1.信用保証協会とは

2.信用保証協会の最近の動き

3.信用保証協会を利用するメリット・デメリット

3.事業(創業)計画書の重要性

4.まとめ

1. 信用保証協会とは

1) 概要

信用保証協会は、信用保証協会法(昭和28年8月10日法律第196号)に基

づき、中小企業・小規模事業者の金融円滑化のために設立された公的機関です。

中小企業・小規模事業者が金融機関から、会社設立や事業を立ち上げる時などに必

要な資金を借りる際に、その保証人となって、資金が借りやすくなるようサポート

することを目的としています。

信用保証協会の役割は、保証付融資の借主である事業者の融資返済が滞ったとき

に、信用保証協会が代位弁済(肩代わりとなって返済する)すると融資元である金

融機関に約束することにあります。

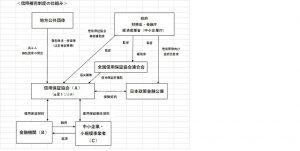

その仕組みは「信用保証制度」といい、以下の二つの機能から「信用補完制度」と

も呼ばれています。

① 信用保証協会が金融機関に対して、中小企業・小規模事業者の債務を保証する

「信用保証」機能

② これを国の出資による日本政策金融公庫が再保険する「信用保険」機能

この制度の簡単な関連図は次のようになります。

(出典:信用保証協会「日本の信用保証制度 2021年」)

2) 信用保証の仕組み

保証申込から代位弁済・回収に至るまでの流れは以下のとおりです。

A:信用保証協会

B:金融機関

C:中小企業・小規模事業者

① 信用保証委託申込(C→A)/融資申込(C→B)/信用保証申込(B→A)

② 信用調査(A→C)

③ 信用保証書発行(A→B)

④ 保証料支払(C→A) / 融資(B→C)

⑤ 返済(C→B)

⑥ 代位弁済請求(B→A)

⑦ 代位弁済(A→B)

⑧ 求償権発生(A→C)

⑨ 返済(回収)(C→A)

3) 信用保険の仕組み

信用保証協会と日本政策金融公庫は代位弁済に関して保険契約を結びますが、その

内容は以下の通りです

①保証付融資が実行されると、信用保証協会は日本政策金融公庫に保険料を支払い

ます

②融資を受けた事業者が所定期限までに金融機関へ借入金の返済を行わない場合、

金融機関から信用保証協会にその旨通知され、信用保証協会は金融機関に代位弁

済します

③ 信用保証協会は、代位弁済額の70~90%を保険金として日本政策金融公庫か

ら受領します

④ 信用保証協会はその後、融資を受けた事業者に求償権を行使して返済をしてもら

います。この金額の一定の割合について、日本政策金融公庫に「回収納付金」と

して返納します。

4) 保証制度の種類

(1)流動資産担保融資保証制度(ABL保証)

売掛債権や棚卸資産を担保にした融資を保証する制度

(2)小口零細企業保証制度

金融環境の変化による影響を受けやすい小規模企業者を対象として創設された責任

共有制度(責任の80%を信用保証協会、20%を金融機関が共有する制度)の対

象除外となる保証制度。

何よりも、金融機関の責任が0%になるので、金融機関の審査が通りやすくなります。

(3) 経営力強化保証制度

金融機関が認定経営革新等支援機関と連携して中小企業・小規模事業者の事業計画

の策定支援や継続的な経営支援を行い、中小企業・小規模事業者の経営力の強化を

図ることを目的として創設された制度

(4) 借換保証制度

複数の保証付融資の債務一本化等を促進することにより、月々の返済額の軽減等を

推進し、資金繰りを円滑化することを目的に創設された保証制度

(5) 特定社債保証制度

社債の発行により資金調達の円滑化を図り、資本市場から直接資金調達を行う保証

制度

5)対象となる中小企業・小規模事業者の基準表

(業種・企業規模)

| 業種 | 資本金 | 従業員 |

| 製造業 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

| 医療法人等 | - | 300人以下 |

(農業、林業、漁業、金融、保険業は対象外)

(業種によりさらに細分化されている場合があります)

(区域・業歴)

原則として、各信用保証協会の管轄区域で事業を営んでいる必要があります。

6)保証限度額(最高限度額)

| 個人/法人 | 協同組合等 | |

| 普通保証 | 2億円 | 4億円 |

| 無担保保証 | 8,000万円 | 8,000万円 |

| 社債保証 | 4億5,000万円 | - |

2.信用保証協会の最近の動き(参考例)

1)新型コロナウィルス感染症の影響を受けた事業者への対応

・経営相談窓口の設置

・セーフティネット保証4号(突発的災害(自然災害等))の発動

・危機関連保証の発動

・セーフティネット保証5号(不況業種)の原則全業種指定

・新型コロナウイルス感染症対応資金の取り扱い内容の拡充

2)事業承継時における経営者保証を不要とする取り組みの拡充

・事業承継時、後継者の経営者保証を可能な限り解除することを後押しするため

の取り組みを開始

3)相次ぐ自然災害における被災事業者への対応

・2020年7月の九州大雨や、12月~2021年1月の大雪、2月の福島県沖地震等と

相次いだ自然災害に対し、セーフティネット保証4号(突発的災害(自然災害

等))を発動する等、速やかに金融支援を講じた

4)東日本大震災を踏まえた対応

・「東日本大震災復興緊急保証」及び「災害関係保証」の二つの保証についての

適用期限を2022年(令和4年)3月31日まで延長した

5)ウクライナ情勢対応緊急融資の創設(東京都)

・ウクライナ情勢の変化により世界的に、原油等のエネルギーに加え、資材や原材

料の価格高騰など、様々な影響が懸念されるため、ウクライナ情勢を発端として

事業活動に影響が生じる中小企業者等を「経営安定融資(経営一般)」の融資対

象として知事指定し、資金的な支援を行った

等

3.信用保証協会を利用するメリット・デメリット

(メリット)

1) 実績が少ない事業者でも融資が受けやすい

信用保証協会の保証がある為、開業して間もない等実績が少ない事業者に対しても

銀行等金融機関も融資がしやすい制度となっています。

新規事業を始める事業者には「創業融資(保証)」という商品も取り扱って

いて、信用力の乏しい起業家にはおすすめの制度となっています。

経営経験が浅い事業者向けに無料の経営相談や創業事例の紹介なども行っています。

また、保証付融資の利用で不安がある場合は、税理士に相談することもできます。

2) 融資枠の拡大

取引金融機関のプロパー融資と信用保証協会の保証付融資を併用することが可能

なので、融資枠を拡大することができます。

3) ニーズに合わせた保証制度

利用目的に合わせて各種の保証制度を利用することができます。

4) 長期の借入が可能

保証制度によっては、長期の借入が可能です。

例えば、「長期経営資金保証制度」(東京・千葉等の信用保証協会)は、返済期

限が設備資金20年・運転資金15年以内という制度もあります。

5) 連帯保証人は不要(原則として)

法人の場合、法人代表者以外の連帯保証人は必要ありません。

個人事業者の場合は保証人は原則として不要です。

6) 担保不要

他の融資制度と比べて担保(不動産担保等)を用意する心配はあまりありません。

7)保証協会団信に加入できる

保証協会団信は、保証協会団信付の保証付融資が完済となる前に被保険者(事業

者)が死亡または高度障害となった場合、全国信用保証協会連合会が生命保険会

社から受取る保険金で保証付融資を弁済するものです。又、一般の生命保険より

安い特約料(保険料)となっています。

中小企業者の事業の維持安定とともに、その家族の安心を図ることができます。

(デメリット)

1)代位弁済後も債務は残る

デメリットというか当然ではありますが、代位弁済により金融機関への債務は消

えても、弁済した信用保証協会に対しては債務が発生します。

2)審査に時間がかかる可能性がある

保証付融資を受けるには、信用保証協会と融資元である金融機関の両方の審査を

受けなければなりません。そのような点から、審査には1か月以上かかることも

あり、利用する際には時間に余裕を持って申し込みすることが必要です。(片方

の審査だけが通らない場合もあります)

審査を効率よく進めるためにも、経営状態の把握や提出書類(特に事業計画書

や返済計画など)を周到に用意し、審査時にはスムーズに説明できるように十分な

検討のうえ周到に準備することが大事といえます。

この際、裏付けとなる数字はより具体的に記載し、内容・根拠を明確にする必要

があります。

3)融資の金利以外に保証料が別途必要

信用保証協会は代位弁済の義務を負っているので、融資先からは保証料を徴収し

ます。保証料率はCRD(中小企業信用リスクデータベース)を活用して、決算

書を基にした財務評価プラス定性評価(財務以外の要素)により9段階に区分さ

れた保証料率から決定されます。(リスクの管理を重視しています)

4.事業(創業)計画書の重要性

銀行等の金融機関からの融資がうまくいかない場合でも、キチンとした対策をた

てて対応することにより信用保証協会の保証付融資を使える可能性があります。

その対策に欠かせないのが事業計画書(創業する場合は「創業計画書」)になります。

審査では、様々な角度から事業(創業)計画を検証したうえで融資実行の判断を

しますが、「利息をつけて返済できる」「将来成長が見込まれ、日本経済の発展に

寄与する」という評価を受けることが第一条件となります。つまり、経営を維持向

上できる、そして今後大きく成長が期待できる企業ということです。

事業(創業)計画書は、会社の経営理念・ビジョン・成長性・独自性・自社の強み

・事業推進計画・数値目標(売上/利益見込)・各組織体制/目標(具体的な数値)

などの経営情報項目を文章化・可視化した資料です。

つまり、事業(創業)計画書には未来の事業方向性・業績予測(収益見込)が描か

れています。貸し手となる金融機関・信用保証協会側としても、貸出金回収ととも

に日本の中小企業や創業する企業を育成するという使命があります。まさに資金調

達の決め手は「実現性のある事業計画書」にあるといえるでしょう。

<事業計画書の項目別記載内容>

提出先・利用目的・記入するフォーマット等で異なりますが、一般的な記載項目は

以下のとおりです。

(1) エグゼクティブサマリー

ビジネスの概要、目標、主要な戦略

(2)会社のプロフィール

・会社概要

・組織構成、事業構成

・沿革/創業の経緯

・どんな強みと特徴を持った会社なのか

(3)経営者のプロフィール(※魅力ある経営者像)

・事業経歴、実績、人間性、特技 ~ 、事業の成功を確信させるような内容

(4)事業コンセプト、ミッション

・会社の使命、ビジョン、ビジネスモデル、提供製品やサービス、競争優位性~

(5)マーケット・取扱商品・サービス・ビジネスモデル・戦略・自社の製品が売れる

理由・競合する他社の分析~

・誰(ターゲットとする顧客)に何をどんな方法で販売するのか

(6)会社の強み・弱み(SWOT分析)

(7)取引先・顧客(売上予定の見込が確実か)

(8)役員構成・従業員・組織体制と運営(会社は人が全て)

(9)事業見通し(数値目標)、財務計画、資本政策

・目標となる各数値には必ずデータに基づいた根拠があること。特に売上と利益

の算定根拠が客観的に裏付けのある数字であること

・収益予測、費用予測、収支予測、キャッシュフロー予測、税務・会計の課題な

ど、将来の財務の状況を予測します。このセクションは投資家や金融機関にと

って最も重要な部分であり、リアリスティックで詳細な予測が求められます。

(事実の確認と検証が必須)

・決算書・試算表・資金繰り表・返済予定表等前後3期分くらいを分析

(過去の振り返りで自己の特徴や経営の問題点を把握することが大事)

・売上と利益のバランスが良いこと(特に利益は必ず返済額より多いこと)

・役員報酬/人件費が妥当であること

・人件費以外の経費にムダがないこと

・資金計画は綿密に(返済計画と矛盾しないこと)

・資本政策では、理想的な「株主構成」「資金調達」の実現を目指します。

・できれば5年後のビジョンにも言及

(10)今後の世界情勢分析による事業成功の裏付け

・現在そして今後の世界(事業環境・社会・政治・経済・技術・法律)情勢見通

しと、その中にあってこの事業が成り立ち、成功する確信があることをアピール

・「PESTLE分析」の活用

(11)その他

・多忙な融資(出資)担当者がすぐに理解し、見やすい形にする(例:A3用紙

1ページ)

・極力整理して冗長化を防ぐ

・図やグラフなどを利用してビジュアル的にわかりやすく

※最終的には、経営者の熱意がどう伝わるかにかかわってきます

この事業計画書には決まったフォーマットはありません。基本的には自由に書いて良い

とされていますが、1から全て自分で作るのではなく、プロが作成したフォーマットやテン

プレートを利用することがおすすめです。具体的な書き方やフォーマットがわからないなら

、起業サポートの専門家を紹介してもらい、アドバイスをうけるのも良いでしょう。

<事業計画書作成代行という方法>

事業計画書の作成は経営者自ら行うのが基本ですが、作成作業を短期間に進めていくのは、

思った以上に大変な作業となります。事業計画書の作成はそんなに頻繁にあるものではありま

せんし、審査の厳しい資金提供者に対して納得性・説得性のある内容にするには、やはりそれ

なりの経験・テクニックが必要となります。特に新規事業者や小規模企業にとっては大きな負

担になります。

一つの方法として、外部の事業計画書作成の専門家・コンサルタントの活用(作成代行)があ

りますが、そのメリットとしては、以下の通りです。

1)専門的な知識を持っていないオーナーでも、適切で質の高い事業計画書が作成可能

2)自社内では気づきにくい問題点や改善点を指摘してくれる可能性あり

3)事業計画の中立性を保つことにより、客観的な視点を失うことがない

4)市場の動向・最新のトレンドやベストプラクティス(成功事例)を取り入れることが可能

5)専門的なノウハウやツールを使った分析や調査により、自社内で行うよりも効率的・正確な

情報の収集が可能

6)時間・担当する社内リソースが不足していても、迅速かつ効率的に事業計画書を作成するこ

とができる

7)本来のビジネス(重要な業務)に集中することができる

8)数多くの経験を持つ専門コンサルタントが作成することで、出資者や金融機関などへの強い

アピールを行うことができる

9)作成された事業計画書は、企業の成長を支える一方で内部の意思決定にも役立つ

5.まとめ

今回解説しました信用保証協会の保証付融資は実績の少ない中小企業・小規模事業者

の資金調達にとって大変心強い味方となっています。

そして、その資金調達を実現するには、「事業計画書」の内容をいかに充実させるか

が最も重要なポイントとなります。

資金提供者を納得させるような「信頼される事業計画書」の作成作業を短期間に進

めていくのは、思った以上に大変な作業となります。当然、複数の人間が携わります

ので、スケジュール調整も絶えず行う必要があります。又、このような事業計画書の

作成はそんなに頻繁にあるものではありませんし、経験が豊富で完璧に書く自信のあ

る人はあまりいないのが実情ではないでしょうか。

そこで、外部の事業計画書作成の専門家(コンサルタント)を活用することも資金

調達の早道といえるでしょう。

※事業計画書の書き方及び作成代行を利用するメリットについては、当ブログ内

に参考となる記事がありますので、以下のページをご参照下さい。

→ 【成長戦略のカギ】事業計画書の書き方と資金調達への活用法

※当バルクアップコンサルティング社は、全員が日本及び世界のトップコンサルティ

ングファームで経験を積んだトップコンサルタントであり真のプロフェッショナル

集団です。資金調達における事業計画書の作成や事業展開にお悩みの場合は是非一

度ご相談下さい。

(事業計画書作成の作成代行サービスについてはこちら)

→ バルクアップコンサルティング社 事業計画書作成サービス

(バルクアップコンサルティング社の概要についてはこちら)

→ バルクアップコンサルティング株式会社